Hai ngày trước, Uphold đã công bố kế hoạch giới thiệu tính năng staking XRP trên Flare Network. Một số người coi đây là cơ hội đầy hứa hẹn để kiếm thêm thu nhập thụ động từ XRP, trong khi những người khác lại tự hỏi:

- Lợi suất staking thực sự được tạo ra như thế nào?

- Ai sẵn lòng trả tiền cho chúng ta chỉ vì khóa tài sản của mình?

- Và liệu điều này có thực sự mang lại lợi ích cho những người phải trả tiền không?

Tôi là kiểu người luôn đào sâu và cố gắng tìm kiếm những câu trả lời thực sự. Và đến năm 2025, đã có rất nhiều bằng chứng — cả những ví dụ minh bạch về cách staking tạo ra lợi suất trung thực, lẫn những câu chuyện cảnh báo về những lợi nhuận hứa hẹn hóa ra chỉ là ảo ảnh. Vì vậy, hãy cùng phân tích chính xác cách các staker được trả tiền trong các mô hình khác nhau và ai là người cuối cùng tài trợ cho bữa tiệc này.

Bằng chứng cổ phần (Proof-of-Stake): Phần thưởng từ phí và phát hành coin

Phí

Trường hợp đơn giản nhất là staking trong một blockchain Bằng chứng cổ phần (PoS). Nếu không ai khóa coin của mình, blockchain sẽ không hoạt động. Không có giao dịch nào được ghi lại, vì bạn cần các trình xác thực để phê duyệt các khối mới, và trong các hệ thống PoS, trình xác thực là những người đặt cược tiền điện tử của họ làm tài sản thế chấp để chứng minh họ đang hành động một cách thiện chí khi giúp tạo ra các khối. Nếu họ bị phát hiện hành động không trung thực hoặc ngừng làm việc, họ có nguy cơ mất một phần hoặc toàn bộ số tiền đã stake của mình.

Vì vậy, trong các blockchain PoS, câu trả lời cho những câu hỏi cơ bản đó khá rõ ràng:

- Lợi suất đến từ phí giao dịch do người dùng thanh toán.

- Các staker không được trả tiền chỉ vì khóa coin — họ được trả tiền để bảo mật mạng lưới và tạo ra các khối mới. Các coin bị khóa chỉ đơn giản là tài sản thế chấp để giữ cho các trình xác thực trung thực và đảm bảo mạng lưới hoạt động trôi chảy.

- Người dùng trả các khoản phí đó, vì đó là cách duy nhất để họ di chuyển tài sản và tương tác với các hợp đồng thông minh trên blockchain.

Và mọi người thực sự sẵn lòng trả tiền. Tôi tận mắt chứng kiến điều đó trong dịch vụ hoán đổi tiền điện tử của chúng tôi, rabbit.io, nơi người dùng đôi khi trao đổi những khoản tiền rất nhỏ.

Tại sao ai đó chỉ cần 1,88 USD giá trị ETH? Nhưng những giao dịch kiểu đó vẫn xảy ra. Điều đó thường có nghĩa là khách hàng của chúng tôi đơn giản chỉ cần một chút ETH để chi trả phí gas trên mạng Ethereum — và họ sẵn lòng mua ETH đó chỉ để trả cho các staker đã giữ cho mạng lưới hoạt động.

Tóm lại, các blockchain như Ethereum cho thấy staking có giá trị thực. Có những người dùng thực sự hưởng lợi từ việc trả những khoản phí đó vì staking giúp duy trì toàn bộ hệ thống.

Phát hành Coin

Nhưng còn một yếu tố quan trọng khác cần xem xét. Trong nhiều mạng PoS, phần thưởng staking không chỉ đến từ phí giao dịch mà còn từ lạm phát — tức là, bản thân giao thức sẽ đúc các coin mới và phân phối chúng cho các staker dựa trên số lượng họ đã cam kết.

Tất nhiên, những coin mới này không tự nhiên mà có mà không có hậu quả. Khi giao thức đúc coin mới, nó thực sự làm loãng tài sản của những người khác. Vì vậy, nếu bạn đang staking, bạn sẽ nhận được phần của mình từ đợt phát hành mới này và có thể bảo toàn hoặc thậm chí tăng phần của bạn trong tổng nguồn cung. Nhưng nếu bạn không staking, bạn sẽ dần mất đi lợi thế khi phần của bạn trong tổng nguồn cung giảm do lạm phát.

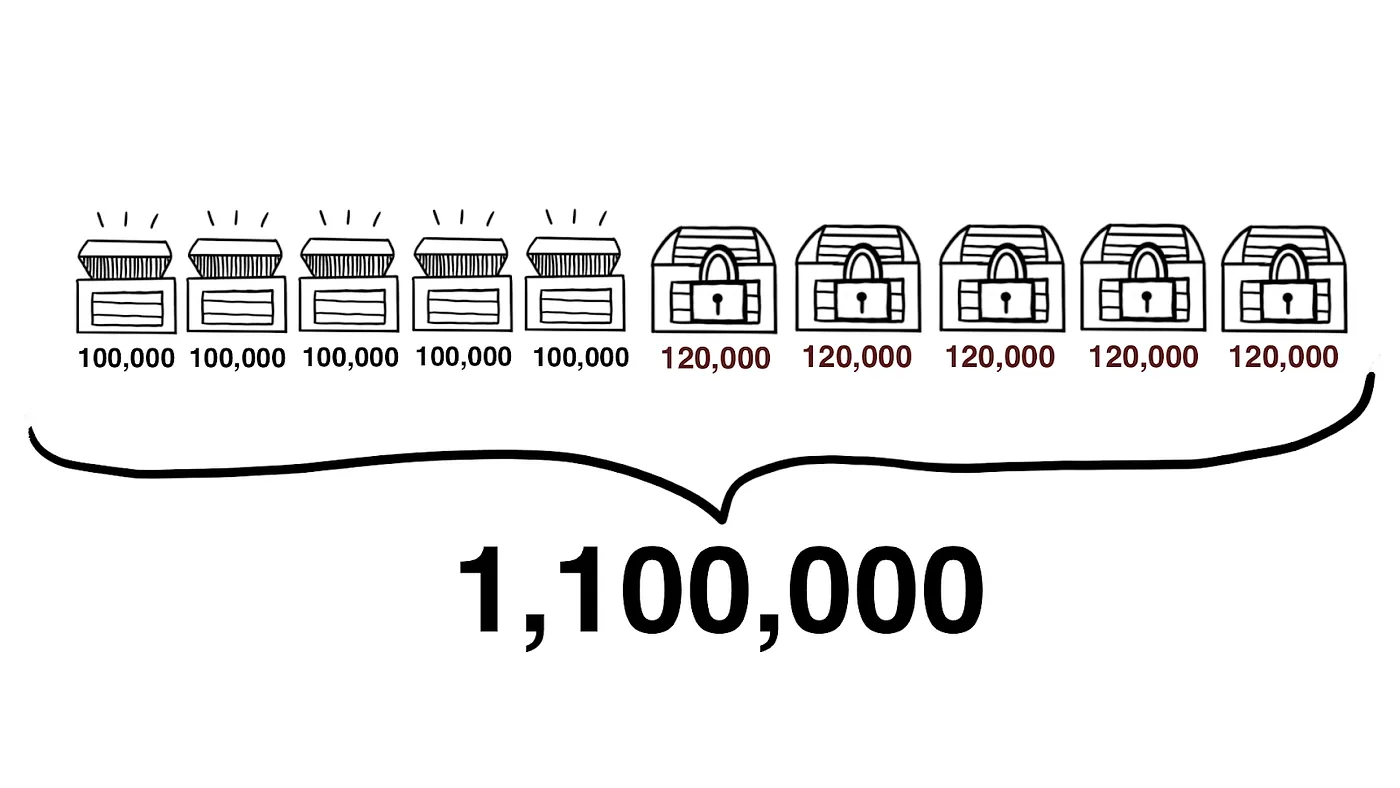

Hãy tưởng tượng một mạng lưới với tổng nguồn cung một triệu coin, được chia đều cho mười người nắm giữ. Mỗi người trong số họ kiểm soát chính xác một phần mười tổng số. Nhưng năm trong số những người nắm giữ này stake coin của họ, trong khi năm người còn lại thì không.

Một năm sau, mạng lưới đã đúc thêm 100.000 coin, và những coin mới này chỉ dành riêng cho các staker. Bây giờ:

- Tổng nguồn cung là 1.100.000 coin.

- Mỗi staker nắm giữ 120.000 coin (khoảng 11% tổng số).

- Mỗi người không stake vẫn có 100.000 coin (nhưng giờ đây chỉ còn khoảng 9% tổng số).

Trong các mạng lưới như thế này, việc không tham gia staking không chỉ là bỏ lỡ phần thưởng — mà còn là mất đi ảnh hưởng. Theo thời gian, phần trăm tổng cung của một người không stake sẽ tiếp tục giảm, không chỉ làm giảm vị thế kinh tế mà còn cả quyền lực của họ trong blockchain. Vì các đặc quyền của trình xác thực thường tỷ lệ thuận với quy mô stake, nên ngay cả khi một người không stake cuối cùng muốn trở thành trình xác thực, họ sẽ có ít tiếng nói hơn trong mạng lưới so với những người đã stake từ sớm.

Vì vậy, khi phần thưởng staking “từ trên trời rơi xuống” thông qua việc phát hành token mới, chúng cũng mang theo những chi phí ẩn. Chúng được trả bằng cách pha loãng tài sản của tất cả những người khác — và việc lựa chọn có stake hay không có thể có những hậu quả lâu dài đối với vị thế của bạn trong hệ sinh thái.

"Staking" dựa trên nền tảng: Lợi suất từ các nguồn khác

Đối với các staker trong blockchain PoS, nguồn phần thưởng thường khá rõ ràng: giao thức quy định số tiền được trả ra, và bất kỳ ai cũng có thể thấy có bao nhiêu coin mới được phát hành hoặc có bao nhiêu phí giao dịch được thu. Nhưng trong thế giới của các nền tảng tập trung gọi sản phẩm của họ là “staking”, cơ chế có thể hoàn toàn khác. Các sàn giao dịch lớn như Binance và Coinbase thực sự cung cấp tính năng staking PoS thay mặt cho khách hàng của họ — họ vận hành các nút xác thực, thu thập phần thưởng mạng lưới, và sau đó chia sẻ chúng với người dùng của họ (tất nhiên là sau khi đã trích một phần).

Tuy nhiên, một số nền tảng cho phép người dùng “stake” các tài sản mà thực sự không có bất kỳ tính năng staking tự nhiên nào trong blockchain cơ bản của chúng — như Bitcoin hoặc stablecoin. Trong những trường hợp này, nền tảng thực sự không thực hiện bất kỳ hoạt động staking nào cả. Thay vào đó, nó đang chạy các kế hoạch hoàn toàn khác phía sau hậu trường, ngay cả khi việc gọi tất cả chúng là “staking” trong các tài liệu tiếp thị dễ dàng hơn.

Bạn có nhớ cách mọi thứ hoạt động trong thời kỳ hoàng kim của các nền tảng cho vay tiền điện tử như Celsius, BlockFi và Anchor Protocol trước khi thị trường sụp đổ năm 2022 không? Họ nhận tiền gửi tiền điện tử của người dùng và hứa hẹn lợi nhuận. Ví dụ, Celsius kiếm tiền từ nhiều nguồn: bán token của riêng mình, cho vay tiền điện tử cho người vay, khai thác Bitcoin, và thậm chí là giao dịch đầu cơ. Lên đến 80% số tiền họ kiếm được từ tất cả các hoạt động này, họ hứa sẽ trả lại cho người gửi tiền dưới dạng “lãi suất”.

Khi có nhu cầu thực sự đối với các token của họ (như CEL), nhiều người vay sẵn lòng trả phí, lợi nhuận khai thác tốt và các giao dịch thành công, các nền tảng có thể chia sẻ những khoản thu nhập này với người dùng của họ. Nhưng khi bất kỳ dòng thu nhập nào trong số đó cạn kiệt, nguồn tiền cũng cạn — và người dùng đột nhiên muốn rút tiền điện tử của họ. Để duy trì ảo ảnh về lãi suất cao, một số nền tảng thậm chí còn sử dụng dự trữ của chính họ, tự bỏ tiền túi ra trả cho người dùng.

Vấn đề trở nên tồi tệ hơn vì nhiều nền tảng hứa hẹn lãi suất cố định bất kể điều gì đang xảy ra trên thị trường. Họ phải giữ lời hứa đó — cho đến khi mô hình đổ vỡ và các vụ sụp đổ bắt đầu. Nhiều người đã “stake” tiền điện tử của họ trên các nền tảng này vào năm 2022 cuối cùng đã mất trắng.

Tất nhiên, không phải mọi ưu đãi “staking” tập trung đều là lừa đảo. Nhiều sàn giao dịch ngày nay vẫn cung cấp “staking” và trả tiền đáng tin cậy cho người dùng. Nhưng trong hầu hết các trường hợp, những khoản thanh toán đó đến trực tiếp từ doanh thu của sàn giao dịch. Và điều đó đặt ra câu hỏi thực sự: tại sao một sàn giao dịch lại muốn trả tiền cho mọi người để khóa tài sản của họ, trong khi những tài sản bị khóa đó không tăng thêm khối lượng giao dịch hoặc thanh khoản?

Để làm được điều này, các nền tảng đã nghĩ ra đủ loại chiêu trò.

- Một số cho phép bạn sử dụng token đã stake làm tài sản thế chấp để vay — để bạn có thể kiếm phần thưởng staking và vẫn mở khóa được một phần thanh khoản và hoạt động giao dịch.

- Gần đây hơn, liquid staking (staking thanh khoản) đã trở nên phổ biến: thay vì giữ các token bị khóa, bạn sẽ nhận được một token “thanh khoản” vẫn có thể giao dịch tự do, trong khi tài sản gốc vẫn được stake. Các token “thanh khoản” này đại diện cho quyền sở hữu đối với tài sản bị khóa của bạn.

Tại sao lại có tất cả sự phức tạp này? Liệu việc một sàn giao dịch trả lãi suất staking có thực sự hợp lý không? Có lẽ đó chỉ là một cái bẫy.

- Thứ nhất, bằng cách hứa hẹn thu nhập thụ động, sàn giao dịch có được quyền truy cập vào tiền của những người nắm giữ tiền điện tử mà có thể không quan tâm đến giao dịch. Nhưng một khi đã đưa được khách hàng vào, sàn giao dịch sẽ tận dụng mọi cơ hội để thúc đẩy họ sử dụng các sản phẩm khác: trước tiên là các lựa chọn tưởng chừng thụ động như copy-trading và bot giao dịch, và sau đó, từng bước, chuyển sang giao dịch ngày càng chủ động và rủi ro hơn. Cuối cùng, một người chỉ muốn gửi tiền điện tử của mình để staking lại trở thành một nhà giao dịch tích cực — và mất tất cả.

- Thứ hai, đối với các nhà giao dịch tích cực, staking có thể trở thành một sự hấp dẫn để sử dụng giao dịch ký quỹ. Nếu một phần tiền của bạn bị khóa, bạn có thể phải vay thêm để tiếp tục giao dịch — và điều đó làm tăng rất nhiều rủi ro. Thu nhập thụ động được cho là “an toàn” có thể biến thành những khoản lỗ nghiêm trọng.

- Và cuối cùng, tại sao một sàn giao dịch lại rất muốn bạn giữ tiền điện tử của mình bị khóa trên nền tảng của họ? Có lẽ là vì tiền điện tử của bạn thực sự không còn ở đó nữa.

Cuối cùng, khi bạn thấy “staking” trên một nền tảng giao dịch, hãy nhớ rằng lợi suất thực sự đến từ chính nền tảng đó — và họ đang trả tiền để lôi kéo bạn vào các sản phẩm khác của họ. Nếu bạn chỉ gửi tiền điện tử của mình, khóa nó và rút ra sau này mà không bao giờ sử dụng các dịch vụ khác của họ, sàn giao dịch thực sự không có lợi nhuận. Vì vậy, hãy cẩn thận với những loại ưu đãi “staking” này!

Staking DeFi

Trong tài chính phi tập trung (DeFi), thuật ngữ “staking” thường đề cập đến việc gửi tài sản tiền điện tử của bạn vào các nhóm thanh khoản hoặc nhóm cho vay. Nhưng hãy nhớ rằng: tiền điện tử của bạn trong những kịch bản này không chỉ bị khóa mà còn được sử dụng tích cực để cung cấp các dịch vụ tài chính. Nếu có điều gì đó không ổn (như lỗi hợp đồng thông minh hoặc lỗ hổng kinh tế trong mô hình), bạn có nguy cơ mất một phần hoặc thậm chí toàn bộ tài sản bạn đã stake. Điều thú vị là, nếu xảy ra lỗi, không ai trực tiếp chịu trách nhiệm về tiền điện tử của bạn: dù sao đi nữa, bạn đã không ủy thác nó cho một bên cụ thể nào, nhưng bạn cũng không giữ toàn quyền kiểm soát nó.

Lấy ví dụ Flare Networks, nền tảng mà Uphold dự định sử dụng để staking XRP. Flare được định vị là một blockchain “có khả năng tương tác”, cho phép các hợp đồng thông minh và hoạt động DeFi cho các token như XRP, LTC, DOGE và các loại khác mà ban đầu không hỗ trợ các tính năng như vậy. Staking trên Flare thường liên quan đến việc gửi tiền điện tử của bạn, thường dưới dạng các token được gói (như FXRP), sau đó được sử dụng trong các giao thức DeFi.

Nguồn lợi suất trong các thiết lập này thường rõ ràng: nó thường đến từ phí do người dùng dịch vụ DeFi trả. Mặc dù không ổn định hoặc an toàn như staking PoS truyền thống, nhưng nó vẫn khá minh bạch và thường được tiếp thị mà không quá cường điệu. Nếu bạn hiểu rõ rủi ro và có thể xử lý các tổn thất tiềm ẩn, thì việc tham gia có thể đáng giá.

Tuy nhiên, hãy nhớ lại thời kỳ bùng nổ DeFi năm 2020–2021, khi vô số dự án mới hứa hẹn lợi nhuận staking khổng lồ — hàng trăm hoặc thậm chí hàng nghìn phần trăm mỗi năm. Trong hầu hết các trường hợp, những APY đáng kinh ngạc đó không bền vững hoặc không được hỗ trợ bởi giá trị kinh tế thực. Thay vào đó, các dự án chỉ đơn giản là đúc số lượng token riêng của họ một cách vô tận, thực tế là trả tiền cho người dùng để giữ và không bán. Điều này hoạt động tốt miễn là sự phấn khích tiếp tục mang lại tiền mới, nhưng cuối cùng, bong bóng đã vỡ. Những người không thoát ra đủ sớm cuối cùng đã nắm giữ các token vô giá trị. PancakeSwap, OlympusDAO, Wonderland, Iron Finance, SafeMoon và nhiều dự án khác đã trở thành những ví dụ điển hình: APY cao tới 80.000% bốc hơi khi giá trị token giảm mạnh 90–99% hoặc hơn.

Những câu chuyện này cho thấy rõ ràng rằng lợi suất không được hỗ trợ bởi các yếu tố kinh tế thực (như phí, nhu cầu dịch vụ hoặc tiện ích thực sự) chắc chắn sẽ trở thành hư vô một khi dòng tiền mới cạn kiệt.

Tính minh bạch là trên hết

Điểm mấu chốt là: lợi suất staking không bao giờ tự nhiên xuất hiện — luôn có một nguồn kinh tế đằng sau chúng, và điều quan trọng là phải hiểu chính xác nó là gì.

- Trong các mạng lưới Bằng chứng cổ phần, phần thưởng staking đến từ một trong hai “ví”: hoặc trực tiếp từ chính mạng lưới, thông qua việc phát hành lạm phát làm pha loãng hiệu quả tất cả những người nắm giữ token, hoặc từ ví người dùng dưới dạng phí giao dịch mà các trình xác thực thu thập.

- Với các nền tảng tập trung quảng cáo “staking”, lợi suất thường liên quan đến việc luân chuyển quỹ giữa các nhóm người dùng khác nhau: về cơ bản, lãi suất trả cho một số người dùng được tài trợ bởi những người khác — người vay, nhà giao dịch ký quỹ — hoặc trực tiếp bởi nền tảng từ lợi nhuận của chính nó.

- Trong các kịch bản staking DeFi, rủi ro có thể cao: hôm nay bạn đang hưởng lợi nhuận cao, nhưng ngày mai bạn có thể phát hiện hợp đồng thông minh đã bị lỗi hoặc mô hình kinh tế cơ bản không lành mạnh.

Đây là lý do tại sao điều cần thiết là bạn phải tự hỏi mình câu hỏi, “Ai thực sự đang trả tiền cho việc này?” trước khi cam kết tiền điện tử của bạn vào bất kỳ kế hoạch staking nào. Việc hỏi điều này giúp bạn phân biệt các mô hình bền vững — nơi ai đó thực sự hưởng lợi từ việc trả tiền cho bạn, và bạn cảm thấy thoải mái với lý do họ làm như vậy — với các kế hoạch chỉ được duy trì bằng sự cường điệu, những ý tưởng chưa được kiểm chứng và tiền của người khác.