На этой неделе - в день биткоин-пиццы - курсы трёх криптовалют обновили свой ATH к доллару. Одна из них - это биткоин, а две другие - HYPE и WBT.

- Что такое биткоин - все знают. Это самое надёжное средство хранения сбережений, перевернувшее взгляды многих миллионов людей на то, какой должна быть финансовая система.

- WBT - тут всё просто. Это нативный токен одной из криптовалютных бирж.

- А вот что такое HYPE? Это тоже нативный токен одной из бирж? Или это что-то большее?

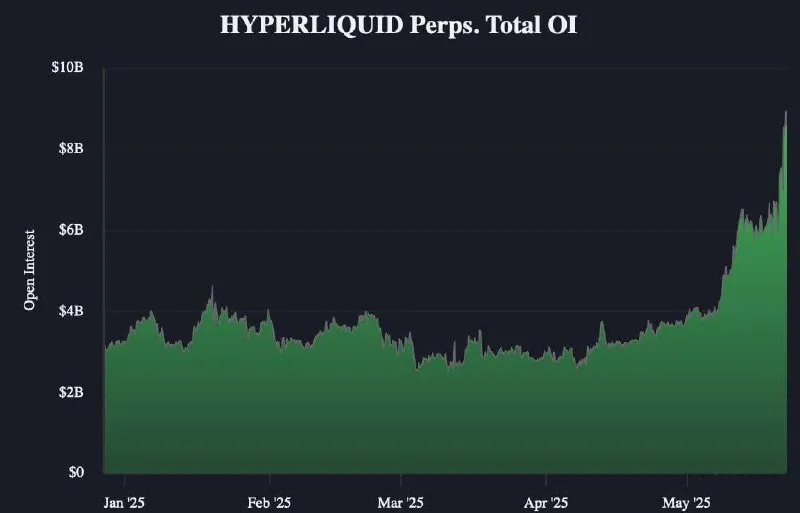

Хайп вокруг токена с дерзким тикером и стоящей за ним платформы Hyperliquid таков, что начинает казаться, будто это новое слово в истории криптовалют: переворот, сравнимый с изобретением Сатоши Накамото. Наверное, неслучайно биржа Hyperliquid совсем без рекламы и без привлечения венчурных инвестиций смогла за короткий срок ворваться в топ-5 деривативных площадок по открытому интересу.

Источник — https://x.com/Neda4_

Давайте разбираться.

Возвращение CeDeFi

Когда-то Чанпен Чжао обещал построить CeDeFi - систему децентрализованных финансов на централизованной платформе. Такой платформой мог стать Binance Smart Chain. На старте все валидаторы этого блокчейна были напрямую связаны с Binance, и децентрализация всех dApps, которые на нём работали, была ограничена централизованным управлением самим блокчейном. Впоследствии BNB Smart Chain перешёл на децентрализованную модель, и казалось, что идея CeDeFi канула в лету.

Но в конце 2024 года те же принципы были реализованы в проекте Hyperliquid. И пока реализация выглядит очень удачной.

Как работает биржа Hyperliquid

Hyperliquid часто сравнивают с дексами, которые работают на выделенных высокоскоростных цепочках для трейдинга: dYdX v4, Injective, Sei. Но мне такое сравнение кажется не совсем корректным. Все эти платформы ориентированы на децентрализованное управление, а Hyperliquid ничего подобного не предлагает.

Мне более корректным кажется такое сравнение:

- представьте себе, что вы внесли депозит на привычную вам биржу деривативов (например, на тот же Binance);

- биржа, получив депозит, не просто записала его как циферки в вашем личном кабинете, а выдала вам токены в её собственном блокчейне;

- в этот же блокчейн биржа записала все ордера, которые вы на ней выставили, и все сделки, которые вы провели;

- при выводе средств с биржи вы отдали ей внутренние токены (это тоже было проведено как транзакция во внутреннем блокчейне биржи), а она отдала вам токены во внешней сети.

Вот так и работает Hyperliquid. Это полностью централизованная кастодиальная торговая площадка, основным отличием которой от конкурентов наподобие Binance, Bybit или OKX является полная прозрачность: абсолютно все действия на ней (депозиты, выводы, ордера, торговые операции, ликвидации и т.п.) записываются в открытый блокчейн.

Правда, более маститые конкуренты принимают депозиты в разных криптовалютах через разные сети, а Hyperliquid - только в одном токене и только в одной сети.

Кто хранит ваши активы

Первый шаг любого новичка – депозит USDC из сети Arbitrum. Деньги отправляются в мост, где блокируются мультисигом валидаторов блокчейна Hyperliquid. Взамен пользователь получает баланс внутри собственной сети биржи. Баланс этот – не “живые” токены USDC, а обязательства выплатить их. Хочешь вернуть оригинал – ждёшь, пока две трети валидаторов подпишут вывод. Не подпишут – ничего не получишь. Ключ от кошелька есть, но дверью распоряжается команда из шестнадцати валидаторов.

Блокчейн Hyperliquid действительно быстрый: блок финализируется за доли секунды, книга ордеров меняется быстрее, чем моргнёт WebSocket. Цена за скорость – ограниченный клуб валидаторов. До марта 2025 года их было четыре, а сейчас шестнадцать. Большинство – узлы Hyperliquid Foundation. Именно они решают, какие транзакции войдут в блок, как расположатся друг относительно друга и, при необходимости, когда рыночную драму стоит завершить вручную.

Пределы полномочий валидаторов

Пример ручного завершения “драмы” имел место в марте 2025 года с мем-коином JELLY. Спекулянт раскачал цену так, что страховой пул биржи мог быть опустошён из-за масштабных ликвидаций. Валидаторы экстренно вмешались: они единогласно проголосовали за делистинг фьючерсного рынка JELLY на Hyperliquid, остановили торги по нему и форсировано расчистили все позиции по заранее установленной цене, фактически отменив рыночные прибыли и убытки. Все открытые позиции были насильно закрыты по цене $0.0095, что совпадало с входной ценой шорт-позиции, раскачавшей цену.

Возвращение CeDeFi, о котором я сказал в начале данного раздела, заключается в том, что Hyperliquid применяет на своей централизованной платформе некоторые принципы децентрализованных финансов. Основной из них - прозрачность. Вся заинтересованная общественность в режиме онлайн наблюдала за тем, как развивалась драма с JELLY. Многие были возмущены тем, как команда, заявляющая о “децентрализованной ончейн-стратегии” и о применении принципов DeFi, отобрала миллионы USDC у трейдера-шортиста.

Но обратите внимание, что сами представители площадки никогда и не называли её “децентрализованной биржей”. Отдельные принципы децентрализации - да. “Код есть закон” - нет. Последнее слово - всегда за валидаторами. Именно это когда-то Чанпен Чжао называл CeDeFi.

Причины успеха Hyperliquid

Апологеты Hyperliquid утверждают, что это первое в истории пересечение самой производительной, насыщенной розничными трейдерами ончейн-биржи и платформы смарт-контрактов общего назначения (EVM). Но я считаю, что EVM к успеху Hyperliquid имеет мало отношения. Главный фактор - это сетевой эффект:

- чем больше активных пользователей - тем выше ликвидность и больше объёмы торгов;

- высокая ликвидность и большие объёмы привлекают новых пользователей.

К этому можно добавить то, что у Hyperliquid есть существенные преимущества и перед децентрализованными, и перед централизованными биржами. От децентрализованных она выгодно отличается скоростью обработки ордеров, а от централизованных - отсутствием сбора личных данных.

Hyperliquid очень удачно провёл аирдроп своего токена HYPE среди ранних пользователей. У биржи не было ранних инвесторов, и благодаря этому она выделила 70% своих токенов на вознаграждение сообщества. При этом 31% от всего предложения (310 млн HYPE) был бесплатно распределён на первом аирдропе по более чем 90 тысячам адресов. На старте это оценивалось в $1,2 млрд, а сегодня - почти в $12 млрд. Это вознаграждение за участие (по накопленным ранее поинтам) позволило сразу создать широкую базу пользователей. И все они, видя такую отдачу, продолжают активно пользоваться площадкой. К ним присоединяются и новые пользователи, в том числе в расчёте на будущие вознаграждения, для которых зарезервировано ещё 389 млн HYPE. А дальше вступают в силу вышеупомянутые сетевой эффект и объективные преимущества платформы.

Почему растёт курс HYPE

Обычно криптовалюта, бесплатно раздаваемая на аирдропе, очень быстро распродаётся, и её курс утаптывается в пол. Но с HYPE такого не произошло. Наоборот, с момента аирдропа его цена выросла почти в десять раз. В чём же дело?

Цена всегда зависит от соотношения спроса и предложения. Чтобы понять механизмы формирования цены, нужно разобраться в том, откуда берётся спрос и предложение.

С предложением всё достаточно просто:

- на первом этапе продавать токены могли только пользователи, получившие их на аирдропе;

- никаких ранних инвесторов, обладающих большим запасом токенов, не было;

- токены, принадлежащие команде, пока невозможно продать; они будут разблокированы только в 2027-2028 годах;

- впоследствии токены стали продавать и валидаторы сети, получающие HYPE в качестве вознаграждения за проверку блоков.

А в отношении спроса всё организовано интереснее. Токен HYPE не нуждается в органическом спросе. Покупки HYPE происходят каждый раз, когда кто-то платит комиссию платформе.

Дело в том, что на блокчейне Hyperliquid якобы нет комиссии за газ для биржевых операций. Почему якобы? Потому что валидаторы всё равно получают вознаграждение в токенах HYPE за подтверждение этих операций. А берётся оно вот откуда:

- пользователь платит бирже комиссию за сделку (в токенах USDC),

- биржа выделяет 54% этой комиссии на вознаграждение для валидаторов,

- поскольку вознаграждение выплачивается в HYPE, 54% полученных USDC направляются на покупку HYPE.

Таким образом, фактически плата за газ есть. Только она включена в биржевую комиссию, и пользователям не нужно заранее покупать HYPE для газа. Вследствие этого прямого спроса на HYPE со стороны пользователей нет, но косвенно спрос растёт с увеличением объёма торгов.

Пока объёмы торгов растут, спрос на HYPE тоже будет расти. А вместе со спросом будет расти и курс. Но если рост объёма торгов остановится (и особенно если объём начнёт снижаться), команде биржи для поддержания курса придётся искать другие источники спроса.

Пока курс растёт, это привлекает спекулянтов, которые тоже подключаются к покупкам, способствуя повышению курса. Но когда рост остановится, эта категория владельцев тоже начнёт сбрасывать токены, оказывая дополнительное давление на курс.

Что ж, интересно понаблюдать, что будет с токеном HYPE дальше. Пока он не только обновил ATH в день биткоин-пиццы, как биткоин, но и продолжает улучшать его каждый день после этого. Похоже, у Hyperliquid неплохо получается привлекать интерес к своему токену. И если вы тоже заинтересовались - добро пожаловать на rabbit.io, где HYPE можно получить в обмен на любую из тысяч поддерживаемых криптовалют.