यू.एस. द्वारा स्टेबलकॉइन को विनियमित करने वाले जीनियस अधिनियम पारित करने के बाद, यूएसडीटी - सबसे व्यापक रूप से इस्तेमाल किए जाने वाले स्टेबलकॉइन - के भविष्य पर बहस एक बार फिर भड़क उठी। और अच्छे कारण के लिए: यूएसडीटी नई कानूनी आवश्यकताओं को पूरा नहीं करता है।

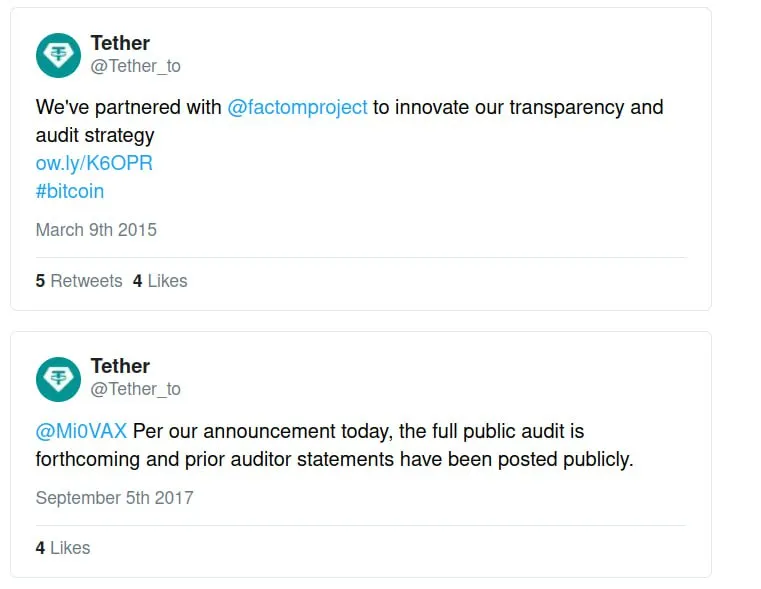

टिथर के सीईओ, पाओलो अर्दोइनो ने तुरंत कंपनी के भंडार की पूरी ऑडिट करने के वादे के साथ जवाब दिया। लेकिन यहाँ बात है - टिथर सालों से वही वादा कर रहा है।

अब तक, इसके भंडार की एकमात्र सार्थक जाँच ऑडिट बिल्कुल भी नहीं थी, बल्कि एक कानूनी जाँच थी। याद रखें कि कैसे न्यूयॉर्क के अटॉर्नी जनरल लेटिटिया जेम्स ने 2019 में टिथर पर मुकदमा दायर किया, और 2021 में उन्हें यह स्वीकार करने के लिए मजबूर किया कि उन्होंने समर्थन में $850 मिलियन खोने के बाद भी यूएसडीटी जारी करना जारी रखा - जो उस समय उनके अधिकांश भंडार थे? इसके अलावा, मैं टिथर के संपार्श्विक के किसी अन्य गंभीर सार्वजनिक सत्यापन से अवगत नहीं हूँ।

कंपनी के वित्तीय स्वास्थ्य के बारे में संदेह तब और बढ़ गया जब टिथर ने 2025 में केमैन द्वीप से अल सल्वाडोर में अपने अधिकांश परिचालन को स्थानांतरित कर दिया। शून्य-कर स्वर्ग से कॉर्पोरेट कर वाले देश में क्यों स्थानांतरित किया जाए जब तक कि आपको उसकी सरकार पर पूरी तरह से विश्वास और समर्थन न हो? लेकिन टिथर ने यह कदम तब उठाया जब अल सल्वाडोर को आईएमएफ से $1.4 बिलियन का ऋण लेना पड़ा - एक ऐसी संस्था जो क्रिप्टो के प्रति बिल्कुल अनुकूल नहीं है। अगर टिथर ने 2024 में $13 बिलियन का लाभ कमाया, जैसा कि उसने दावा किया, तो उसने खुद अल सल्वाडोर को वित्त क्यों नहीं दिया? बांड खरीदो? एक सहयोगी का समर्थन करें? यह कि उसने ऐसा नहीं किया - कि अल सल्वाडोर को इसके बजाय आईएमएफ के साथ बातचीत करनी पड़ी - आपको आश्चर्य होता है: क्या टिथर के पास वास्तव में वह राशि है?

साथ ही, टिथर अमेरिकी सरकार का ऋण इतनी बड़ी मात्रा में खरीदता है कि रेटिंग एजेंसियां चिंतित हैं। 2021 में वापस, फिच रेटिंग्स ने चेतावनी दी कि यूएसडीटी के अचानक बड़े पैमाने पर मोचन से पारंपरिक वित्तीय बाजार अस्थिर हो सकते हैं, क्योंकि टिथर वाणिज्यिक पत्र और अन्य अल्पकालिक उपकरणों का एक बड़ा हिस्सा रखता है।

तो हाँ - यूएसडीटी क्रिप्टो बाजार के नीचे एक टिक टिक करती हुई समय बम बनी हुई है। लेकिन अगर यह फट जाता है तो वास्तव में कितना नुकसान हो सकता है? आइए कल्पना करें कि यूएसडीटी डिपेग का उद्योग के लिए क्या मतलब हो सकता है। लेख के इस पहले भाग में, मैं इस बात पर ध्यान केंद्रित करूँगा कि क्रिप्टो एक्सचेंज (सीईएक्स) कैसे प्रभावित हो सकते हैं।

मान लीजिए कि तीन में से एक चीज होती है:

- प्रमुख यूएसडीटी धारकों ने रिपोर्ट किया कि वे डॉलर के लिए टोकन को भुनाने में विफल रहे।

- एक ऑडिट - या एक नई कानूनी जाँच - से पता चलता है कि टिथर वास्तव में उन सैकड़ों अरबों को नहीं रखता है जिसका वह अपने टोकन का समर्थन करने का दावा करता है।

- या शायद पैसा है, लेकिन उन बांडों में बंधा हुआ है जो अचानक डिफ़ॉल्ट हो जाते हैं।

ईमानदारी से कहूँ तो, मुझे यकीन नहीं है कि इनमें से कौन सा परिदृश्य कम संभावित है। वर्तमान माहौल में, वे सभी परेशान करने वाले रूप से प्रशंसनीय लगते हैं। और कोई नहीं जानता कि यह कब हो सकता है। शायद आज या कल नहीं - शायद वर्षों तक नहीं। लेकिन देर-सवेर, इनमें से कोई भी जोखिम सामने आ सकता है, और जिस क्षण वे ऐसा करेंगे, 1 यूएसडीटी अब लोगों के दिमाग में $1 के बराबर नहीं होगा।

एक्सचेंजों पर पहली प्रतिक्रिया घबराहट में बेचना होगी। व्यापारी यूएसडीटी को सुरक्षित संपत्तियों - विश्वसनीय क्रिप्टो, अन्य स्टेबलकॉइन या फिएट के लिए डंप करने के लिए दौड़ पड़ेंगे। यूएसडीटी में कितना ट्रेडिंग वॉल्यूम अंकित है (CoinMarketCap देखें - यह बिटकॉइन या किसी अन्य संपत्ति से भी अधिक है), उस घबराहट से तुरंत ऑर्डर बुक अभिभूत हो जाएंगे। बीटीसी/यूएसडीटी बढ़ेगा। यूएसडीसी/यूएसडीटी बढ़ेगा। लेकिन आगे क्या होता है?

उस सभी घबराहट में बिके हुए यूएसडीटी को कौन खरीद रहा है? आपका औसत उपयोगकर्ता नहीं - ज्यादातर बाजार निर्माता। ये पेशेवर व्यापारी हैं, जो अक्सर एक्सचेंज से निकटता से जुड़े होते हैं, जिनका काम लगातार तरलता प्रदान करना होता है: बाजार को चालू रखने के लिए बीटीसी/यूएसडीटी जैसे जोड़ों में खरीद और बिक्री के ऑर्डर देना।

यहाँ एक घबराहट के दौरान ऑर्डर बुक के अंदर क्या होता है:

- यूएसडीटी विक्रेताओं की बाढ़। लाखों उपयोगकर्ता एक साथ "यूएसडीटी बेचें/बीटीसी खरीदें" बटन दबाते हैं, जिससे बाजार ऑर्डर के साथ किताब भर जाती है।

- बाजार निर्माता कदम रखते हैं। उनके एल्गोरिदम वही करते हैं जो उन्हें करने के लिए डिज़ाइन किया गया है: आने वाले यूएसडीटी को खरीदें, अपनी स्वयं की आरक्षित राशि से बीटीसी की पेशकश करें। लेकिन वे इसे तेजी से खराब दरों पर करते हैं - या तो अधिक से अधिक यूएसडीटी के लिए बीटीसी बेचते हैं, या प्रभावी रूप से यूएसडीटी को तेज और तेज छूट पर खरीदते हैं।

- विषाक्त संपत्ति का निर्माण। बाजार निर्माता अवमूल्यन वाले यूएसडीटी का बढ़ता ढेर रखते हैं, जबकि उनके बीटीसी भंडार - वे संपत्तियाँ जिन्हें हर कोई वास्तव में चाहता है - खाली हो जाते हैं।

- बाजार निर्माता बाहर निकलते हैं। ये दान नहीं हैं। भारी नुकसान उठाने और एक विषाक्त संपत्ति जमा करने के बाद, वे एक्सचेंज के प्रति अपनी जिम्मेदारियों को पूरा करना बंद कर देते हैं। उनके पास आसपास चिपके रहने का कोई कारण नहीं है और उनके अच्छे संपत्तियों को निकालने का हर कारण है - बीटीसी, ईटीएच, यूएसडीसी, जो कुछ भी वे बचा सकते हैं।

- किताब सूख जाती है। बाजार निर्माताओं के बिना, कोई भी नहीं बचा है जिसे दुर्घटनाग्रस्त यूएसडीटी खरीदने की आवश्यकता हो। और आइए ईमानदार बनें - कौन स्वेच्छा से कदम रखेगा? यूएसडीटी जोड़ों में ट्रेडिंग तकनीकी रूप से संभव रह सकता है, लेकिन यह व्यावहारिक रूप से जमे हुए हो जाता है।

अब डेरिवेटिव की बात करते हैं - जहाँ स्पॉट बाजारों की तुलना में ट्रेडिंग वॉल्यूम और भी अधिक है। खुली रुचि उन उपकरणों में भारी केंद्रित है जो यूएसडीटी में संपार्श्विक और तय किए जाते हैं (फिर से, आप इसे CoinMarketCap पर सत्यापित कर सकते हैं)। यदि वह संपार्श्विक अचानक मूल्य में गिर जाता है, तो यह बड़े पैमाने पर परिसमापन को ट्रिगर करता है। और यहाँ किकर है: यह लांग और शॉर्ट दोनों को हिट करता है। क्यों? क्योंकि दोनों पक्षों ने यूएसडीटी में अपना संपार्श्विक पोस्ट किया।

कम से कम लांग्स को कुछ ऑफसेटिंग लाभ दिखाई देता है यदि उस क्रिप्टो संपत्ति की कीमत जिस पर वे दांव लगा रहे हैं, बढ़ जाती है। लेकिन यूएसडीटी जोड़े के बेतहाशा झूलने के साथ, सूचकांक की कीमतें - वह बेंचमार्क जिसका उपयोग यह निर्धारित करने के लिए किया जाता है कि कब एक स्थिति को परिसमाप्त किया जाता है - अराजक और अप्रत्याशित हो जाती हैं। परिणाम: दोनों तरफ बड़े पैमाने पर परिसमापन। लांग्स, शॉर्ट्स - हर कोई मिटा दिया जाता है।

इसका पैमाना कल्पना करना भी मुश्किल होगा। मार्च 2020 का फ्लैश क्रैश तुलना में एक गर्मियों की हवा जैसा महसूस होगा। मुझे विश्वास है कि इस पैमाने के यूएसडीटी संकट में, एक्सचेंजों के पास यूएसडीटी-मार्जिन वाले डेरिवेटिव पर ट्रेडिंग को रोकने के अलावा कोई विकल्प नहीं होगा। खुली स्थितियाँ संभावित रूप से जमी हुई होंगी, साथ ही उन्हें समर्थन देने वाले संपार्श्विक भी। जिसका मतलब है: अगर आपका यूएसडीटी फ्यूचर्स में बंधा हुआ है, तो आप इसे वापस नहीं ले पाएंगे।

आगे क्या होता है? स्पष्ट: एक्सचेंजों से निकासी की बाढ़। ग्राहक सोचना शुरू कर देंगे, “अगर वे पहले से ही डेरिवेटिव ट्रेडर्स को फ्रीज कर रहे हैं, तो इससे पहले कि वे सभी को फ्रीज कर दें, कितना समय लगेगा? बेहतर होगा कि मैं अपना पैसा अभी निकाल लूँ।” लेकिन क्या एक्सचेंज वास्तव में उन निकासी का सम्मान कर पाएंगे?

यहाँ असहज सच्चाई है: अधिकांश एक्सचेंज क्लाइंट संपत्तियों को पूरी तरह से अलग खातों में नहीं रखते हैं। इसके बजाय, ग्राहक फंड और एक्सचेंज के अपने परिचालन फंड को एक बड़े पूल में एक साथ रखा जाता है। यह माउंट से ही मानदंड रहा है। गोक्स - और एफटीएक्स ने दिखाया कि ज्यादा कुछ नहीं बदला है। एफटीएक्स के पतन के बाद भी, अभ्यास जारी रहने लगता है। हाँ, सबसे बड़े एक्सचेंज (Binance, OKX, Kraken) अब नियमित रिपोर्ट प्रकाशित करते हैं जिसमें दावा किया जाता है कि उनकी संपत्ति क्लाइंट देनदारियों को 1:1 कवर करती है। लेकिन इन रिपोर्टों का अस्तित्व दृढ़ता से सुझाव देता है कि फंड अभी भी पूल किए जा रहे हैं। इनमें से कोई भी प्लेटफ़ॉर्म यहां तक कि यह साबित करने का प्रयास भी नहीं करता है कि उनकी होल्डिंग्स की संरचना क्लाइंट बैलेंस से मेल खाती है। वे केवल यह दिखाने की कोशिश करते हैं कि कुल मूल्य दायित्वों से अधिक है।

ऐट rabbit.io, जब आप एक एक्सचेंज करते हैं, तो आपको केवल एक वादा नहीं मिलता है कि आपकी क्रिप्टो मांग पर डिलीवर की जाएगी - आपको वास्तविक सिक्के या टोकन सीधे आपके व्यक्तिगत वॉलेट में मिलते हैं। लेकिन इस तरह सीईएक्स पर काम नहीं होता है। यह असंभाव्य है कि वे उन सभी संपत्तियों को शारीरिक रूप से रखते हैं जिनकी वे ट्रेडिंग के लिए सूची बनाते हैं। उनके पास जो है, वह उन संपत्तियों को जल्दी से प्राप्त करने की क्षमता है - लेकिन केवल तब तक जब तक कि उनके अपने फंड तरल बने रहते हैं और मिनटों के हिसाब से मूल्य नहीं खो रहे हैं। ठीक यही कारण है कि क्रिप्टो एक्सचेंज अपने भंडार का एक महत्वपूर्ण हिस्सा यूएसडीटी में रखते हैं - ऐतिहासिक रूप से सबसे स्थिर और तरल संपत्तियों में से एक। लेकिन अगर यूएसडीटी अपना मूल्य खो देता है, तो कई एक्सचेंज अन्य क्रिप्टोकरेंसी में निकासी अनुरोधों को भी पूरा करने में सक्षम नहीं होंगे।

याद रखें कि एफटीएक्स एक्सचेंज के पतन को किसने ट्रिगर किया? 8-9 नवंबर, 2022 को, व्यापक क्रिप्टो बाजार में गिरावट के बीच, एक्सचेंज का मूल टोकन अचानक गिर गया - और वह टोकन सैम बैंकमैन-फ्राइड की होल्डिंग कंपनी की मुख्य आरक्षित संपत्ति बन गया। सिर्फ दो दिन बाद, 11 नवंबर को एफटीएक्स ने दिवालियापन के लिए अर्जी दायर की।

Source: Coingecko

ध्यान दें: एफटीटी मूल्य में तेज गिरावट एफटीएक्स के दिवालिया होने का परिणाम नहीं थी - यह कारण था। दुर्घटना दिवालियापन से पहले आई और सीधे इसे ट्रिगर किया। वही किसी भी एक्सचेंज के साथ होगा जो यूएसडीटी में अपनी अधिकांश आरक्षित राशि रखता है, इसकी स्थिरता पर निर्भर करता है। यदि पैनिक सेलिंग पेग को तोड़ देती है, तो उनकी बैलेंस शीट लगभग तुरंत पानी के नीचे चली जाती है।

तो अगर यूएसडीटी डीपेग होता है तो किसे नुकसान होता है?

- सबसे पहले, एक्सचेंज स्वयं। कई दिवालिया हो सकते हैं।

- दूसरा, बाजार निर्माता - वे पहला झटका लेंगे।

- तीसरा, फ्यूचर्स पदों वाले ट्रेडर यूएसडीटी में संपार्श्विक हैं।

- और अंत में, हर कोई जो समय पर वापस लेने का प्रबंधन नहीं करता है।

एकमात्र संभावित अपवाद ऑनचेन डेरिवेटिव एक्सचेंज हो सकते हैं। यदि आप डेरिवेटिव का व्यापार कर रहे हैं, तो मैं दृढ़ता से उन पर गौर करने की सलाह दूंगा। हाइपरलिक्विड, पैराडीईएक्स, पॉवरडीईएक्स और कई अन्य पूर्ण पारदर्शिता प्रदान करते हैं - और हालांकि वे आपके धन की हिरासत लेते हैं, वे ऐसा प्रत्येक उपयोगकर्ता को एक अलग ब्लॉकचेन पता सौंपकर करते हैं। किसी भी चीज को "सामान्य बर्तन" में नहीं डाला जाता है। इसके अलावा, इन प्लेटफार्मों पर यूएसडीटी का उपयोग शायद ही कभी संपार्श्विक के रूप में किया जाता है - सबसे अधिक बार यह यूएसडीसी होता है। यह आपको जंगली अस्थिरता और बड़े पैमाने पर परिसमापन से नहीं बचाएगा, निश्चित रूप से। इनमें से कुछ एक्सचेंजों को अभी भी ट्रेडिंग को रोकना और अस्थायी रूप से स्थितियों को फ्रीज करना पड़ सकता है। लेकिन महत्वपूर्ण अंतर यह है: संपत्ति के अवमूल्यन के कारण दिवालियापन का जोखिम बहुत कम है। क्लाइंट फंड पूरी तरह से दिखाई दे रहे हैं। उनका उपयोग एक्सचेंजों के अपने कार्यों के लिए करना बहुत खतरनाक है।

इस लेख के भाग II में, मैं यह पता लगाऊँगा कि एक यूएसडीटी पतन का डेफाई प्रोटोकॉल, स्व-हिरासत में यूएसडीटी रखने वाले उपयोगकर्ताओं और यहां तक कि उन लोगों के लिए भी क्या मतलब हो सकता है जिनके पास बिल्कुल भी यूएसडीटी नहीं है। परिणाम सीईएक्स पर जितने नाटकीय हो सकते हैं - लेकिन मैं कुछ चांदी के अस्तर को भी उजागर करने की कोशिश करूँगा।

मैं भाग II को ठीक एक सप्ताह बाद यहीं पोस्ट करूँगा।